|

Nie możesz przeczytać? Skorzystaj z odtwarzacza i posłuchaj!

Getting your Trinity Audio player ready...

|

Najnowsze wyroki:

Sąd Okręgowy w Warszawie, sygn. akt I C 530/18, wyrok z dnia 15.07.2021 r.

Sąd Okręgowy w Warszawie, sygn. akt I C 749/18, wyrok z dnia 29.06.2021 r.

Sąd Rejonowy w Warszawie, sygn. akt I C 4618/18, wyrok z dnia 24.06.2021 r.

Sąd Okręgowy w Warszawie, sygn. akt XXVIII C 1280/21, wyrok z dnia 21.05.2021 r.

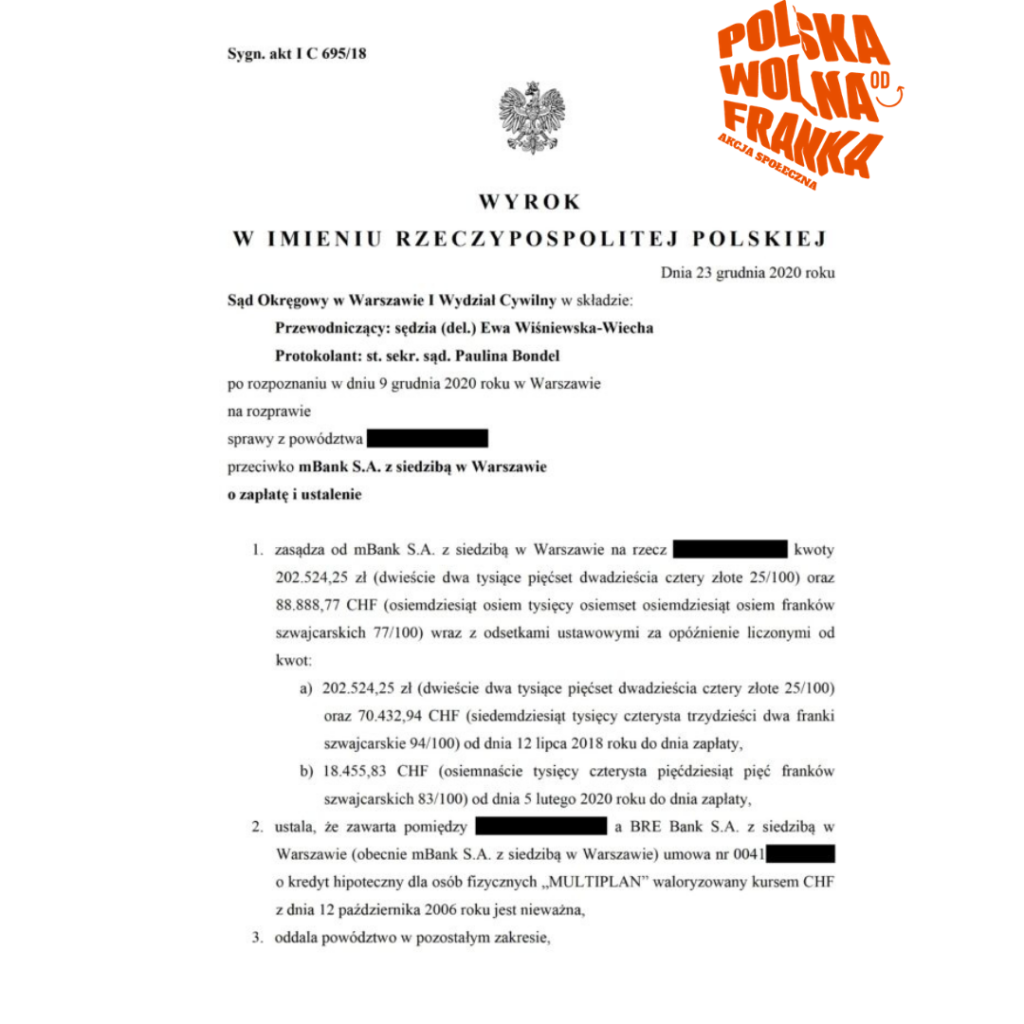

Sąd Okręgowy w Warszawie, sygn. akt I C 695/18, wyrok z dnia 23.12.2020 r.

Sąd Rejonowy w Warszawie, sygn. akt I C 1202/19, wyrok z dnia 21.07.2020 r.

Sąd Okręgowy w Warszawie, sygn. akt II C 146/18, wyrok z dnia 6.07.2020 r.

Sąd Okręgowy w Warszawie, sygn. akt II C 524/17, wyrok z dnia 3.06.2020 r.

Sąd Apelacyjny w Warszawie, sygn. akt V ACa 168/19, wyrok z dnia 10.03.2020 r.

Sąd Rejonowy w Gdyni, sygn. akt I C 586/18, wyrok z dnia 03.03.2020 r.

Sąd Okręgowy w Warszawie, sygn. akt I C 1364/18, wyrok z dnia 03.03.2020 r.

Sąd Okręgowy w Warszawie, sygn. akt II C 409/18, wyrok z dnia 24.02.2020 r.

Sąd Okręgowy we Wrocławiu, sygn. akt XII C 1903/18, wyrok z dnia 21.02.2020 r.

Sąd Apelacyjny w Warszawie, sygn. akt I ACa 67/19, wyrok z dnia 29.01.2020 r.

Sąd Apelacyjny w Warszawie, sygn. akt I ACa 104/19, wyrok z dnia 28.01.2020 r.

Sąd Okręgowy w Warszawie, sygn. akt II C 352/18, wyrok z dnia 9 stycznia 2020 r.

Sąd Apelacyjny w Warszawie, sygn. akt I ACa 89/19, wyrok z dnia 18.12.2019 r.

Sąd Apelacyjny w Łodzi, sygn. akt I ACa 952/18, wyrok z dnia 16.12.2019 r.

Sąd Apelacyjny w Warszawie, sygn. akt I ACa 442/18, wyrok z dnia 04.12.2019 r.

Sąd Apelacyjny w Warszawie, sygn. akt I ACa 752/18, wyrok z dnia 27.11.2019 r.

Sąd Apelacyjny w Warszawie, sygn. akt V ACa 567/18, wyrok z dnia 23.10.2019 r.

Sąd Rejonowy dla Warszawy Śródmieścia, sygn. akt VI C 1079/17, wyrok z dnia 2.09.2019 r

Aktualne orzecznictwo dla mBanku

Wzorzec Umowy mBank wielokrotnie był oceniany przez sądy, które ostatnio wydały kolejne korzystne wyroki unieważniające. Uznać zatem należy, że konstrukcja Umowy narusza niewątpliwie obowiązujące przepisy, wobec czego winna zostać uznana za nieważną.

Zasadność kwestionowania ważności umów wynika z wielu opinii prawnych dostępnych w prasie prawniczej jak również w pojawiających się w publikacjach ekonomicznych oraz z aktualnego orzecznictwa sądów powszechnych.

Co do zasady konstrukcja umów mBanku, łamie prawo względem scharakteryzowanych przez art. 58 § 1 k.c. zapisów. Umowy też nie zawierały niektórych wymaganych przez art. 69 ust. 2 pkt 5 Prawa bankowego elementów, przez co od razu przez ten fakt takie umowy powinny być na mocy prawa uznawane za nieważne.

Kolejne USTALENIE NIEWAŻNOŚCI umowy członka społeczności ŻBK. Poległ mBank Sygn. II C 1546/18 SSO Małgorzata Dubinowicz-Motyk. Sąd Okręgowy Warszawa-Praga w Warszawie

- Saldo kredytu spadło z 822 977,00 zł do zera i bank po uprawomocnieniu się wyroku będzie musiał wykreślić się z hipoteki.

Uzasadnienie wyroku sygn. akt II C 459/18

Wyrok z dnia 06.08.2019 roku, został wydany przez Sąd Okręgowy w Łodzi. Przewodniczącym był Pan Sędzia Sądu Okręgowego Adam Borowicz.

Sąd Okręgowy zważył, co następuje:

„W niniejszej sprawie powódka domagała się na podstawie art. 410 w zw. z art. 405 k.c. zwrotu przez pozwany bank uznanego przez nią za nienależne świadczenia pieniężnego obejmującego sumę wszystkich dokonanych przez nią wpłat na rzecz pozwanego z tytułu spłaty rat wyżej opisanego kredytu (tj. kapitału kredytu wraz z odsetkami kapitałowymi). Wysokość tej sumy powódka określiła na 217.626,62 zł (pozew, k. 9 – „całkowita spłata kredytu”).

Zgodnie z treścią art. 385 1 § 1 k.c. postanowienia umowy zawieranej z konsumentem nieuzgodnione indywidualnie nie wiążą go, jeżeli kształtują jego prawa i obowiązki w sposób sprzeczny z dobrymi obyczajami, rażąco naruszając jego interesy – co nie dotyczy postanowień określających główne świadczenia stron, w tym cenę lub wynagrodzenie, jeżeli zostały sformułowane w sposób jednoznaczny.

Podkreślić należy ponadto, że mechanizm waloryzacji kwoty kredytu udzielonego powódce przez pozwany bank określają dopiero łącznie stosowane klauzule z §1 ust. 3 i 3a oraz §10 ust. 4 umowy. Postanowienia te nie zawierają jednak przejrzystego, zrozumiałego i jednoznacznego dla konsumenta opisu mechanizmu waloryzacji, dzięki któremu powódka mogłaby w trakcie trwania okresu kredytowania samodzielnie oszacować wielkość własnego zobowiązania, wyliczyć jaka będzie np. wysokość kolejnej miesięcznej raty, czy też dokonywać weryfikacji decyzji banku w tym zakresie. Pozwany w ten sposób przyznał sobie prawo do jednostronnego, niczym nieskrępowanego ustalania wysokości zadłużenia kredytobiorcy będącego konsumentem, który z kolei został zobowiązany do bezwarunkowego podporządkowania się takim decyzjom, co oznacza, że ma miejsce rażąca dysproporcja uprawnień kontraktowych stron, na niekorzyść konsumenta, co w sposób oczywisty godzi w dobre obyczaje.

Przez sprzeczność z dobrymi obyczajami rozumie się takie kształtowanie stosunku umownego, które zmierza do dezinformacji lub wywołania błędnego mniemania konsumenta, wykorzystania jego niewiedzy lub naiwności, ukształtowania stosunku zobowiązaniowego niezgodnie z zasadą równorzędności stron.

Stwierdzić należy w dalszej kolejności, że bezskuteczność wyżej przywołanych postanowień umowy stron obejmujących tzw. nie powoduje upadku całej umowy – strony pozostają związane umową w pozostałym zakresie (por. w tym zakresie argumentacja co do analogicznych stanów faktycznych w uzasadnieniach wyroków SN: z dnia 4 kwietnia 2019 r., III CSK 159/17 oraz z dnia 9 maja 2019 r.. I CSK 242/18). Jak już wyżej wskazano, art. 385 1 k.c. stanowi przepis szczególny wyłączający w omawianych kwestiach zastosowanie art. 58 § 2 w zw. z §3 k.c. Przepisy ustawowe dotyczące skutków uznania klauzuli umownej za niedozwoloną nie zawierają odpowiednika art. 58 § 3 k.c., tj. nie przewidują badania przez sąd, czy z okoliczności sprawy wynika, że bez postanowień uznanych za abuzywne umowa w ogóle zostałaby przez strony zawarta (por. System prawa prywatnego. Tom 5, Prawo zobowiązań – część ogólna, s. 667). W szczególności, wymóg taki w żaden sposób nie wynika z jednoznacznej w tym zakresie treści 385 1 §2 k.c., który to przepis wskazuje na brak związania stron treścią niedozwolonego postanowienia umownego, a nie na upadek (nieważność) całej umowy. Dodać należy, że art. 6 ust. 1 wyżej przywołanej dyrektywy 93/13/EWG z dnia 5 kwietnia 1993 r. stanowi, że na mocy prawa krajowego nieuczciwe warunki w umowach zawieranych przez sprzedawców lub dostawców z konsumentami nie będą wiążące dla konsumenta, a umowa w pozostałej części będzie nadal obowiązywała strony, jeżeli jest to możliwe po wyłączeniu z niej nieuczciwych warunków. Innymi słowy, brak związania stron klauzulą niedozwoloną skutkuje „upadkiem” (brakiem obowiązywania) umowy jako całości tylko wówczas, gdyby bez niedozwolonego postanowienia umownego nie było możliwe wykonywanie umowy – w szczególności z uwagi na niemożność ustalenia jej treści.

Stwierdzić wobec tego trzeba, że umowa kredytu zawarta przez strony mogła obowiązywać nadal po wyłączeniu z niej wyżej przywołanych, niedozwolonych postanowień – kredyt udzielony powódce pozostawał kredytem „złotówkowym” (wyrażonym w walucie polskiej), jednakże kwota kredytu nie podlegała waloryzacji opartej na kursie waluty obcej. Możliwe było zatem (jak to wynika także z opinii biegłego wydanej w sprawie niniejszej) ustalenie wysokości zobowiązania pieniężnego powódki oraz terminów i wysokości poszczególnych rat spłaty kredytu. Nie zachodzą żadne przesłanki pozwalające na przyjęcie, że w takim kształcie umowa stron nie mogła być wykonywana.

Ostatecznie zatem powództwo dotyczące zapłaty należności głównej podlegało uwzględnieniu w zakresie wyżej wskazanej kwoty 95.398,98 zł (stanowiącej różnicę między sumą kwot uiszczonych przez powódkę na rzecz pozwanego banku z tytułu spłaty kredytu wraz z odsetkami kapitałowymi a kwotami należnymi z tego tytułu na rzecz pozwanego przy przyjęciu braku waloryzacji umownej i zachowaniu oprocentowania określonego w umowie) – na podstawie art. 410 § 1 k.c. w zw. z art. 405 k.c.

Ponadto, na podstawie art. 481 § 1 i 2 k.c. należało zasądzić od pozwanego banku na rzecz powódki odsetki ustawowe za opóźnienie od należności głównej, skoro doszło do opóźnienia się pozwanego w zapłacie wyżej wskazanej należności głównej. Jak już wyżej wskazano, powódka nie udowodniła, w jakiej dacie doręczone zostało pozwanemu wezwanie przedsądowe do zapłaty należności objętej pozwem. Z tego względu należało przyjąć, że pierwszym doręczonym pozwanemu skutecznie wezwaniem do zapłaty należności pieniężnej objętej pozwem był odpis pozwu, który doręczono pozwanemu w dniu 4 grudnia 2017 roku (k. 128). Od dnia następnego należało zasądzić od pozwanego na rzecz powoda odsetki za opóźnienie.

Wobec uwzględnienia powództwa w zakresie powyżej kwoty 69.539,46 zł, tj. powyżej kwoty zgłoszonego przez powódkę w toku procesu roszczenia ewentualnego (pismo powódki k. 376), zbędne było orzekanie o zasadności tego roszczenia ewentualnego.

Ponadto, na podstawie art. 113 ust. 1 ustawy z dnia 28 lipca 2005 roku o kosztach sądowych w sprawach cywilnych (tekst jedn. Dz.U. z 2018 roku, poz. 300) należało rozdzielić między strony procesu nieuiszczone koszty sądowe, czyli pokryte tymczasowo z funduszy Skarbu Państwa wydatki na wynagrodzenie biegłego z zakresu bankowości i finansów w łącznej kwocie 813,43 zł (k. 644 – 745,64 zł, k. 668 – 67,79 zł). Z kwoty tej 43,84% (tj. 356,60 zł) obciąża pozwanego, a pozostała część (456,83 zł) powódkę.”

Jak zacząć ?

Każdą sprawę należy rozpocząć od profesjonalnej analizy umowy kredytowej. Kliknij w poniższy link i wypełnij formularz kontaktowy ŻBK. Po otrzymaniu Twojego formularza, prześlemy Ci niezbędne informacje dotyczące pozwania banku oraz zbiór pytań potrzebnych do wykonania rzetelnej analizy umowy. Na otrzymanego od nas emaila, prześlij nam odpowiedzi do pytań oraz skany swojej umowy i jej aneksów jeżeli były.

Pozwy kompaktowe – HIT Życia Bez Kredytu na 2021 rok.

Wraz z ekspertami przygotowaliśmy również specjalistyczne pozwy kompaktowe. Są one prawdziwym hitem cenowym na 2021 rok, gdyż uwzględniają:

– trafne i zwięzłe stanowisko procesowe w ramach roszczeń kaskadowych,

– znaczne przyspieszenie przygotowania pozwu oraz rozpatrzenia go przez Sąd,

– 6-letnie doświadczenie w skutecznym przeprowadzaniu postępowań dla Frankowiczów, pozwalające optymalizować, czyli obniżyć, koszty wytoczenia powództwa.

Pozwy kompaktowe zawierają wszelkie potrzebne elementy do przeprowadzenia sprawnej rozprawy sądowej zgodnie ze znowelizowanym kodeksem postępowania cywilnego z maja 2020.

Dzięki naszemu doświadczeniu oszczędzasz czas i pieniądze.

Wyrok ma szansę być wydany szybciej, a dzięki wysokiej specjalizacji pozwy są dedykowane pod konkretny bank.

Wykorzystujemy przede wszystkim własne orzecznictwo i wiedzę odnośnie administracji oraz logistyki niemal 800 procesów sądowych prowadzonych przez nas dla członków społeczności Życie Bez Kredytu.

To naprawdę proste ! Prześlij nam dokumenty i w ciągu od 3 do 7 dni przyślemy do Ciebie analizę umowy kredytowej.